飲食店を開業する時にやっておく届出や申請がいくつかあります。今回は税務署への届出・申請についてです。

税務署への届出や申請は、税制で有利な青色で確定申告をしたり、従業員の給与を必要経費に入れたりするための大事な手続きです。ちょっとややこしいところもありますが、難しいことはないので、このページの届出書の書き方記入例も参考に届出をすすめてください。

保健所や消防署での手続きは開業前に済ませておかなければいけませんが、税務署への届出や申請は、お店を開業してからになります。

もくじ

開業したら税務署にする届け出

飲食店を開業してからの税務署への届出の手続きは個人事業と法人(会社)では異なります。ここでは個人事業で飲食店を開業する時の税務署での届出について書いていきます。

個人事業の開業・廃業等届出書

新たに事業を始めた時には税務署に「個人事業の開業届出書」を提出します。

開業届は開業してから1ヶ月以内に出さなければいけません。

開業届を出さないと、とってもお得な所得税の青色申告の申請書を出すことができないので気をつけましょう。

※国税庁のホームページからダウンロードできます

所得税の青色申告申請書

「所得税の青色申告申請書」は所得税の確定申告を青色申告で行うために出す申請書です。青色申告は白色申告に比べてとってもお得で、会計ソフトを使えば手間もかわりません。この申請書を出していないと青色で確定申告をすることができないので、開業届と一緒にぜひ青色申告申請書を出しておきましょう。

青色申告申請書は1月1日〜1月15日の間に開業した場合はその年の3月15日まで、1月15日以降に開業した場合は、開業した日から2ヶ月以内に申請します。となっていますが、開業届と一緒に申請するのが普通です。

※国税庁のホームページからダウンロードできます

青色事業専従者給与に関する届出書

「青色事業専従者給与に関する届出書」は専従者つまり家族従業員に給料を支払うための届出です。

青色申告では家族従業員に支払った給与は全額経費になります。ですが、この届出をしないと、家族従業員に給与を支払うことができません。もちろん経費にもできません。

誰も雇わず自分一人で始めるのなら提出する必要はありません。

青色事業専従者給与に関する届け出書も1月1日〜1月15日の間に開業した場合はその年の3月15日まで、1月15日以降に開業した場合は、開業した日から2ヶ月以内に届出ます。これも開業届と一緒に届け出るのが一般的です。開業後に家族が従業員になった場合は、その日から2ヶ月以内に届出ます。

※国税庁のホームページからダウンロードできます

給与支払事務所等の開設・移転・廃止届出書

「 給与支払事務所等の開設届出書」とは個人事業主が「従業員の所得税を預かって納めます」という届出です。従業員はアルバイトやパート、家族従業員も含みます。

なので、これも誰も雇わず自分一人で始めるのなら提出する必要はありません。

開業当初からの従業員(家族も含む)やアルバイトやパートは、開業届に給与の支払いの欄があるのでそこに記入すれば、この給与支払事務所等の開設届出書は提出しなくていいことになっています。

ですが、提出を求められることもあるそうなので、開業届と一緒にちょいちょいっと書いておけば二度手間も避けられます。

※国税庁のホームページからダウンロードできます

源泉所得税の納期の特例の承認に関する申請書

従業員の所得税は、事業主が天引き(源泉徴収)して預かった分を毎月、税務署に納めることになっていますが、個人事業の場合、預かった所得税を毎月納めるのは手間もかかり大変です。

「源泉所得税の納期の特例の承認に関する申請」をすれば従業員9人までは1月と7月の年に2回まとめて納めることができるようになります。従業員を雇う場合はぜひ出しておきたい申請です。

▶源泉所得税の納期の特例の承認に関する申請書の書き方と記入例

※国税庁のホームページからダウンロードできます

飲食店の税務署への届出・申請の例

従業員を雇うとなると税務署への届出、申請はちょっとややこしくなります。例を上げて必要な届出や申請書をみてみましょう。

・個人事業の開業・廃業等届出書

・所得税の青色申告申請書

・個人事業の開業・廃業等届出書(専従者に妻を記入する)

・所得税の青色申告申請書

・青色事業専従者給与に関する届出書

・源泉所得税の納期の特例の承認に関する申請

【開業時】

・個人事業の開業・廃業等届出書

・所得税の青色申告申請書

【アルバイトを雇った時点】

・給与支払事務所等の開設・移転・廃止届出書

・源泉所得税の納期の特例の承認に関する申請

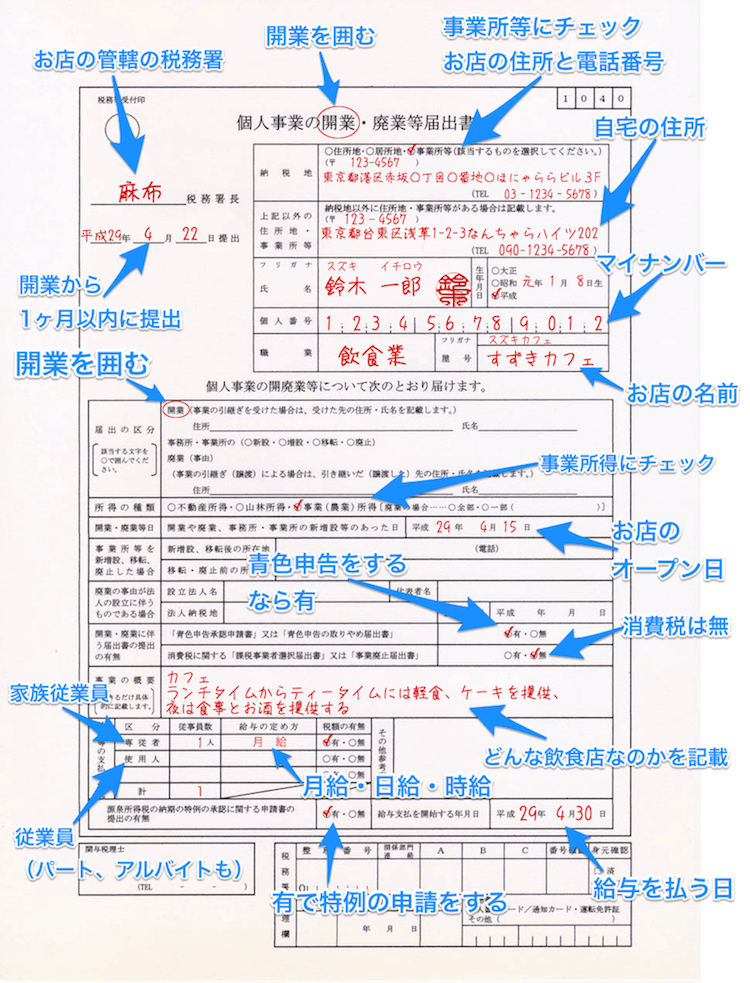

個人事業の開業届出書の書き方と記入例

※国税庁のホームページからダウンロードできます

飲食店の開業届は、一見ごちゃごちゃして見えますが、ひとつひとつみていくと難しいことは何もありません。

国税局のホームページからダウンロードした個人事業の開業・廃業届出書に記入した例をみながら書き方を説明します。

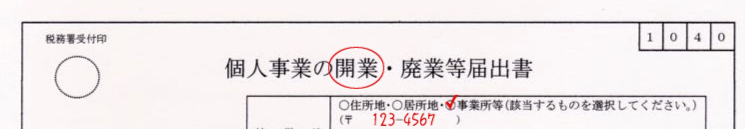

開業届けにする

個人事業の開業・廃業等届出書は開業する時だけでなく廃業する(お店をやめる)時にも使うものなので、まずは一番上の開業を丸で囲んで「開業届」にします。

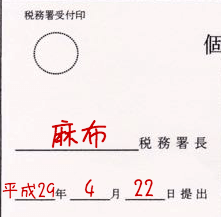

税務署名と提出日

店舗のある管轄の税務署の名前を記入します。

提出する日付を入れて、お店をオープンした日から1ヶ月以内に開業届を出します。

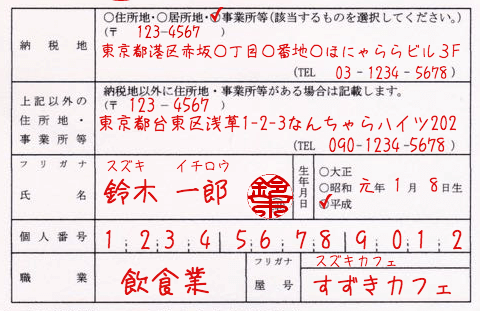

納税地・氏名・個人番号・職業など

納税地

飲食店の場合は店舗があるので、事業所等にチェックを入れます。(届出書によっては丸で囲むものもあります)

お店の住所とお店の電話番号を記入します。

上記以外の住所地・事業所等

ここは自分の自宅の住所の電話番号を記入します。

氏名と生年月日

名前をフリガナ付きで記入し、忘れずに印鑑を押します。生まれた年号にチェックをして(丸で囲む場合もあります)、生年月日を記入。

個人番号

個人番号はマイナンバーのことです。開業届を出す際にはマイナンバーの記入と一緒に本人確認も必要になります。

マイナンバーと本人確認

本人確認に必要なのは、①と②のどちらか

①マイナンバーカード マイナンバーカードを持っていれば、マイナンバーカードだけで本人確認が済みます。

②マイナンバーカードがない場合は、マイナンバーがが確認できるもの(マイナンバー通知カード ・マイナンバーの入った住民票など)を1つ+身元が確認できるもの(免許証・保険証・パスポートなど)を1つ

職業と屋号

職業の欄には、飲食店の場合は飲食業と記入。

屋号のところには開業するお店の名前を記入します。

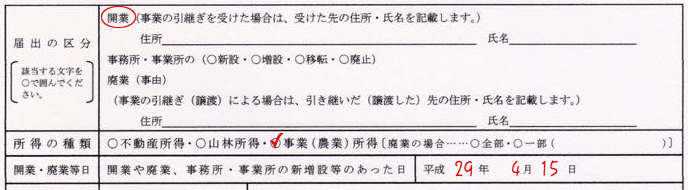

届出の区分、所得の種類、開業日

届出の区分のところは色々書いてありますが、新しく飲食店を開業する場合は、開業を丸で囲むだけです。

所得の種類は事業(農業)所得にチェックを入れます(丸で囲む場合もあります)。

開業・廃業等日にはお店のオープン日を記入します。

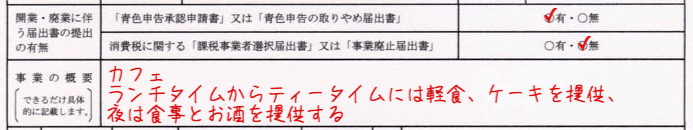

青白申告、消費税、事業の概要

青色申告をする場合は青色申告承認申請書も提出しなければいけません。有にチェックを入れて、青色申告申請書も一緒に提出しましょう。

消費税は売上が1000万円を超えた2年後からかかるので、新規開業には関係ありません。無にチェックを入れます。

事業の概要は、開業する飲食店の内容を書いておけばいいでしょう。飲食店の場合は事業内容が分かりやすいので(税務署の人に伝わりやすいので)、難しく考えずに書いて大丈夫です。

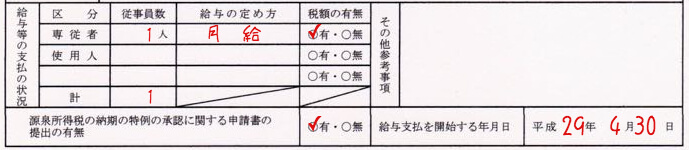

給与等の支払いの状況

ここからは、従業員(家族も含む)やパート・アルバイトを雇わないのであれば、記入しなくて大丈夫ですが、分かりやすいように0人と記載したり、打ち消し線を書いて、従業員は雇いませんと税務署にわかるように(記入漏れじゃないよ)する場合もあります。

専従者は家族従業員のことです。人数と給与の定め方は月給、日給、時給から当てはまるものを記入します。

税額の有無は、月額88000円未満なら源泉徴収(所得税の天引き)しなくていいので、無にチェックを入れます。月額88000円を超える場合は有にチェックを入れます。

源泉徴収がある場合には一番下の源泉所得税の納期の特例の承認に関する申請書は有にチェックを入れて提出しましょう。

▶源泉所得税の納期の特例の承認に関する申請を参照

給与支払いを開始する年月日は、最初の給与支払日を記入します。

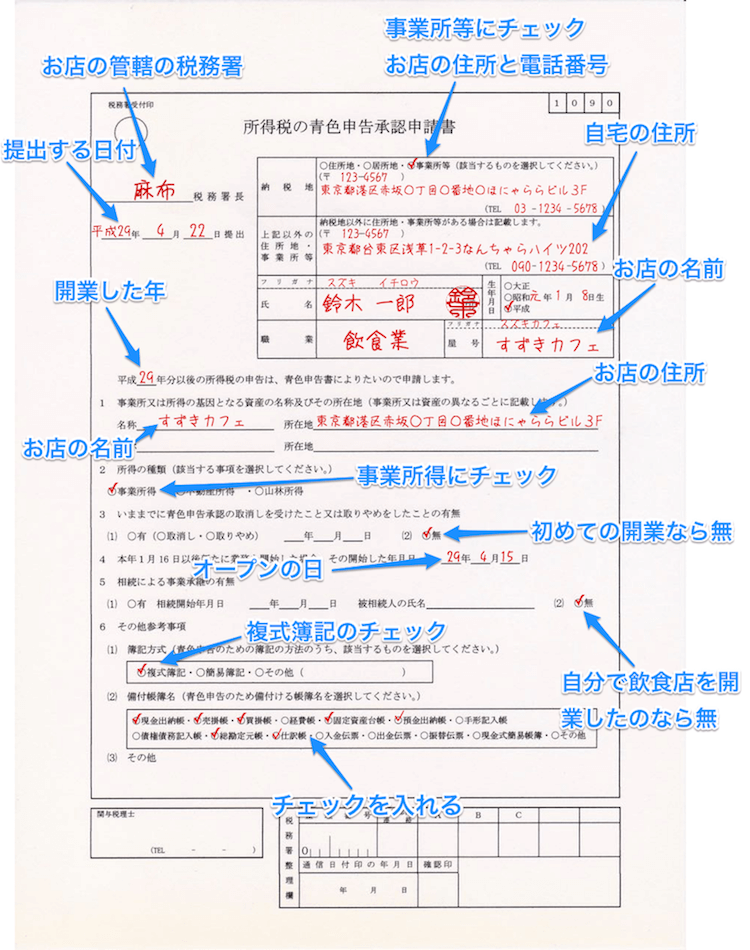

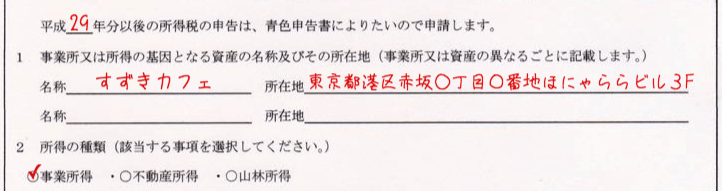

所得税の青色申告申請書の書き方と記入例

※国税庁のホームページからダウンロードできます

税金がお得になる青色申告をするためには”青色申告をしますよ”という申請をしなければ青色申告できません。そのための申請が所得税の青色申告申請書です。

国税庁のホームページからダウンロードした所得税の青色申告申請書に記入した例をみながら書き方を説明します。

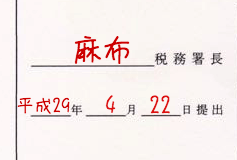

税務署名と提出日

お店の住所の管轄の税務署名を記入します。

青色申告申請書は開業してから2ヶ月以内に提出(1月1日〜15日に開業した場合は3月15日まで)しないと、開業した年から青色申告をすることができません。開業届はひと月以内に提出なので、開業届けと一緒に出しておきましょう。

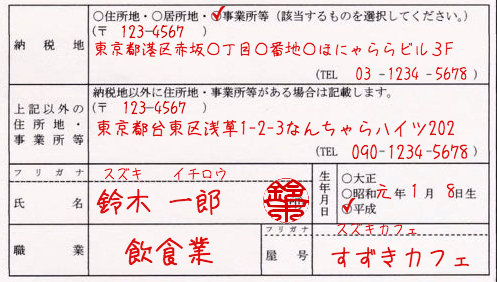

納税地、住所、氏名、職業など

納税地

飲食店は店舗があるので、納税地の欄には事業所等にチェックを入れて(丸で囲む場合もあります)、お店の住所と電話番号を記入します。

上記以外の住所・事業所等

自宅の住所と電話番語を記入します。

氏名・生年月日

名前とフリガナを記入し、ハンコを押します。年号にチェックを入れて生年月日を記入。

職業と屋号

飲食店を開業するなら職業は飲食業です。屋号にはお店の名前を記入してフリガナをふります。

青色申告承認申請書の1・2

青色申告を開始したい年を記入します。開業届と一緒に出すなら開業した年を記入。

1 お店の名前と住所を書きます。

2 事業所得にチェックをします。

青色申告承認申請書の3・4・5

3 初めて飲食店を開業する、青色申告を始めるなら、無にチェックをします。

4 お店のオープンした日を書きます。

5 自分でお店を始めた(相続ではなく)のであれば、無にチェックを入れます。

青色申告承認申請書の6

青色申告をする時の簿記の方法と作っておく帳簿を選択します。青色申告のメリットのひとつ”65万円の控除”を受けられるのは複式簿記で必要な帳簿を揃えた場合のみです。

やよいやMFクラウド、freeeなどの会計ソフトを使えば、勝手に複式簿記になりますし、必要な帳簿も揃います。ので、この時点で複式簿記?必要な帳簿?とよく分からなくても大丈夫です。

(1) 簿記方式は複式簿記を選択します。

(2) 備付帳簿名 は現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳、預金出納帳、総勘定元帳、仕訳帳をチェックします。

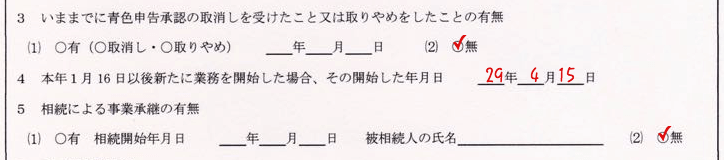

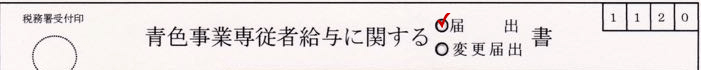

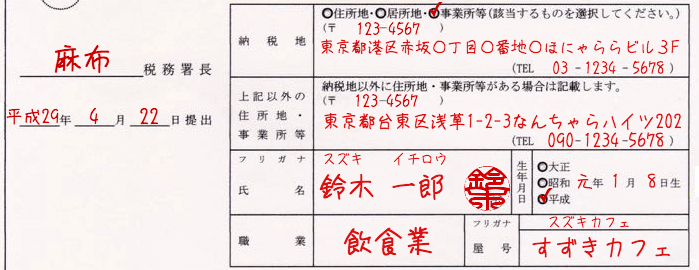

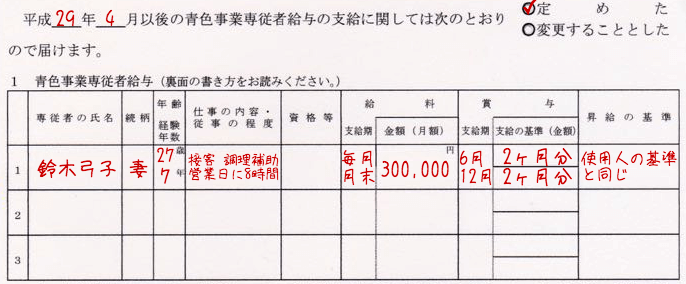

青色事業専従者給与に関する届出書の書き方と記入例

※国税庁のホームページからダウンロードできます

専従者(家族従業員)に支払う給料を経費にするためには、青色事業専従者給与に関する届出をする必要があります。難しいところはないので、書き方を参考に記入していきましょう。

国税庁のホームページからダウンロードした青色事業専従者給与に関する届出書に記入した例をみながら書き方を説明します。

青色専従者給与の関する届出書にする

飲食店を開業した時に開業届や青色申告申請と一緒に出す時は、届出にチェックします。家族従業員が増えたりして、以前に出した専従者給与の届出の内容が変更になる場合は変更届出にチェックを入れます。

納税地、住所、職業、屋号など

ここは青色申告申請書と全く同じなので、所得税の青色申告申請書の書き方と記入例を参考にしてください。

青色事業専従者給与

氏名・続柄 専従者の名前、自分から見た続柄(奥さんなら妻、親なら父、母、息子なら長男など)を入れます。

年齢・経験年数 年齢と飲食店などでの経験年数を記入します。

仕事内容・従事の程度 飲食店の仕事の内容は、接客や調理、調理補助などになります。帳簿付けを手伝ってくれるなら帳簿事務などになります。従事の程度は、一日何時間くらい働くかの目安を記入します。営業日に8時間などと書きます。

資格等 調理師や栄養士、製菓衛生師、ソムリエなど飲食店での仕事に関係する資格があれば記入します。なければ空欄で大丈夫です。

給料 支給期は「毎月 月末」「毎月 25日」などと記入します。金額は最も多い金額、給料の上限を記入します。

経費に認められるのは、仕事の内容に見合った金額で、なおかつこの届出の金額の範囲内(金額が低い分は問題ない)であることとしています。なので上限と言っても、常識の範囲内での金額を書いておきます。

賞与 ボーナスです。これも支払う上限を書いておきます。支給期は毎年6月と12月などと記入して、支給の基準は2ヶ月分とか300000円などと金額で書きます。

昇給の基準 家族従業員の給料が上がる基準について書きます。使用人の昇給基準と同じ、毎年◯%、毎年◯円などと記入します。

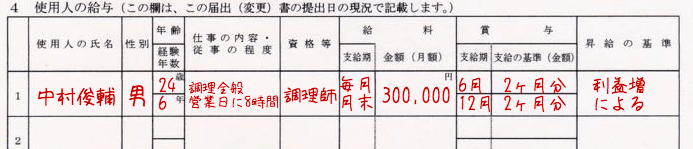

使用人の給与

使用人の給与は、家族以外の従業員の給与について書きます。書き方は上の青色事業専従者給与と同じです。

家族以外の従業員がいなければ、ここは空欄で大丈夫です。

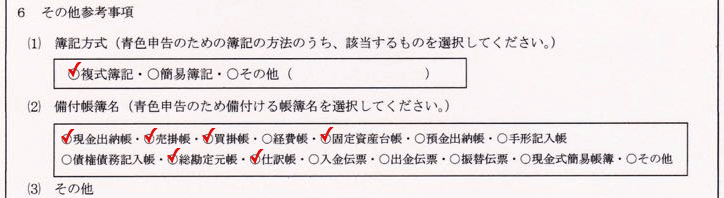

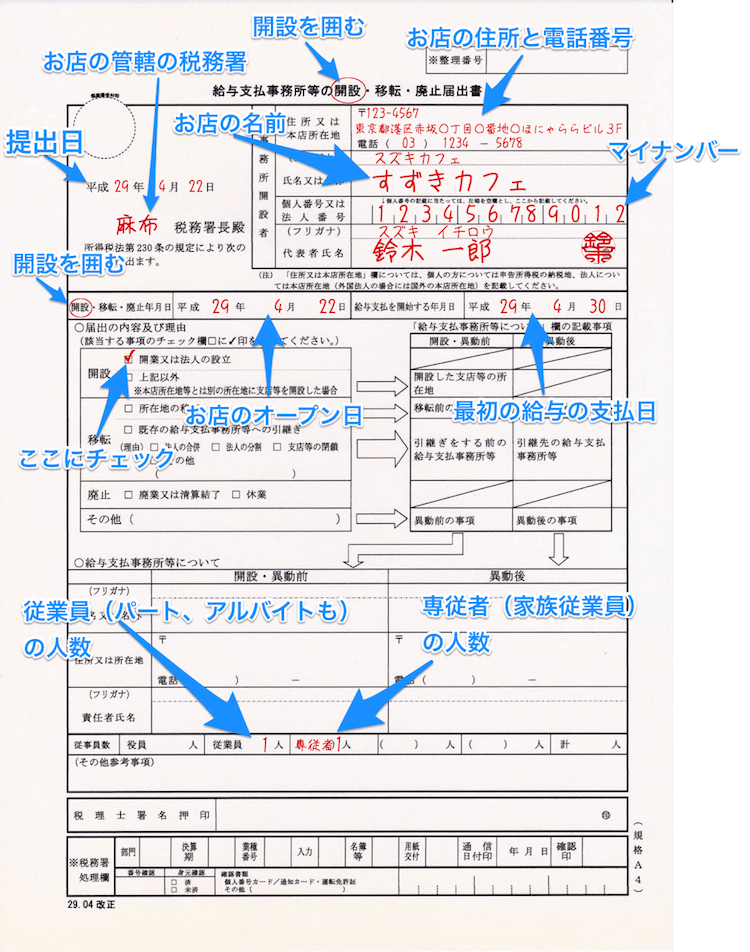

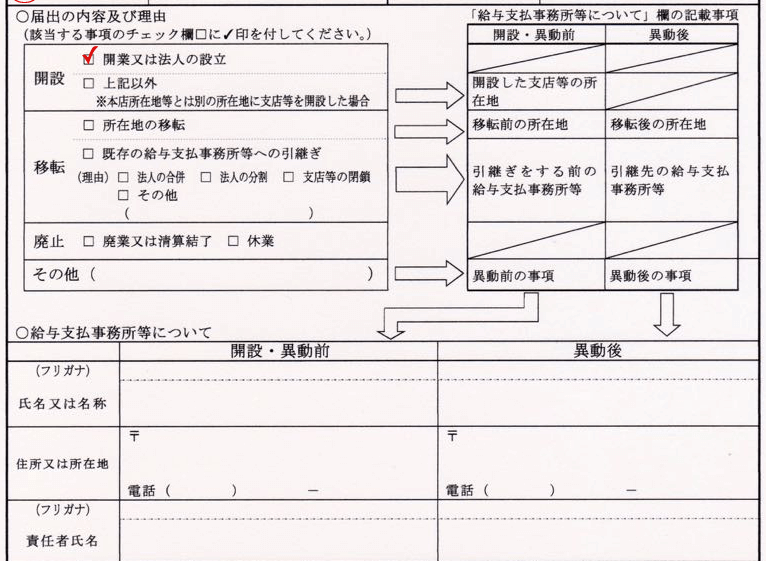

給与支払事務所等の開設・移転・廃止届出書の書き方と記入例

※国税庁のホームページからダウンロードできます

給与支払事務所の開設届出書は、開業届の給与等の支払いの状況のところに記入すれば、提出しなくていいことになっています。ですが、提出を求められることもあるそうので、開業届と一緒にちょいちょいっと書いておけば二度手間も避けられます。

開設届にする

開業するときや開業してから初めて人を雇って給料を支払うときには開設を丸で囲んで給与支払事務所等の開設届出書にします。

提出日と税務署名

届出を提出する日付を記入して、お店の管轄の税務署の名前を入れます。

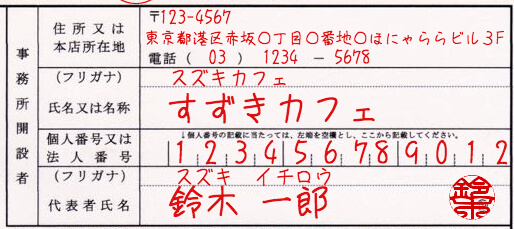

事務所開設者

住所または本店所在地 お店の住所と電話番号を記入します

氏名または名称 お店の名前を書きます

個人番号または法人番号 マイナンバーを書きます

代表者氏名 自分の名前を書きます

マイナンバーと身元確認

給与支払い事務所等の開設届出書を出すには本人確認が必要になります。開業届も一緒に提出するなら開業届の本人確認と一緒で済みます。

本人確認に必要なのは、①と②のどちらか

①マイナンバーカード

②マイナンバーカードがない場合は、マイナンバーがが確認できるもの(マイナンバー通知カード ・マイナンバーの入った住民票など)を1つ+身元が確認できるもの(免許証・保険証・パスポートなど)を1つ

開設年月日・給与支払い開始日

![]()

開設をまるで囲んで、お店のオープン日を記入します。

給与支払いを開始する年月日は給与を最初に支払う予定の日を入れます。

届出の内容及び理由と給与支払い事務所等について

届出の内容及び理由のところは開業または法人の設立にチェックを入れるだけです。

給与支払い事務所等のところは開業の時には記入する必要がありません。

従業員数

![]()

従業員数は家族以外の従業員の人数を入れます。

家族従業員は専従者と記入して人数を入れます。

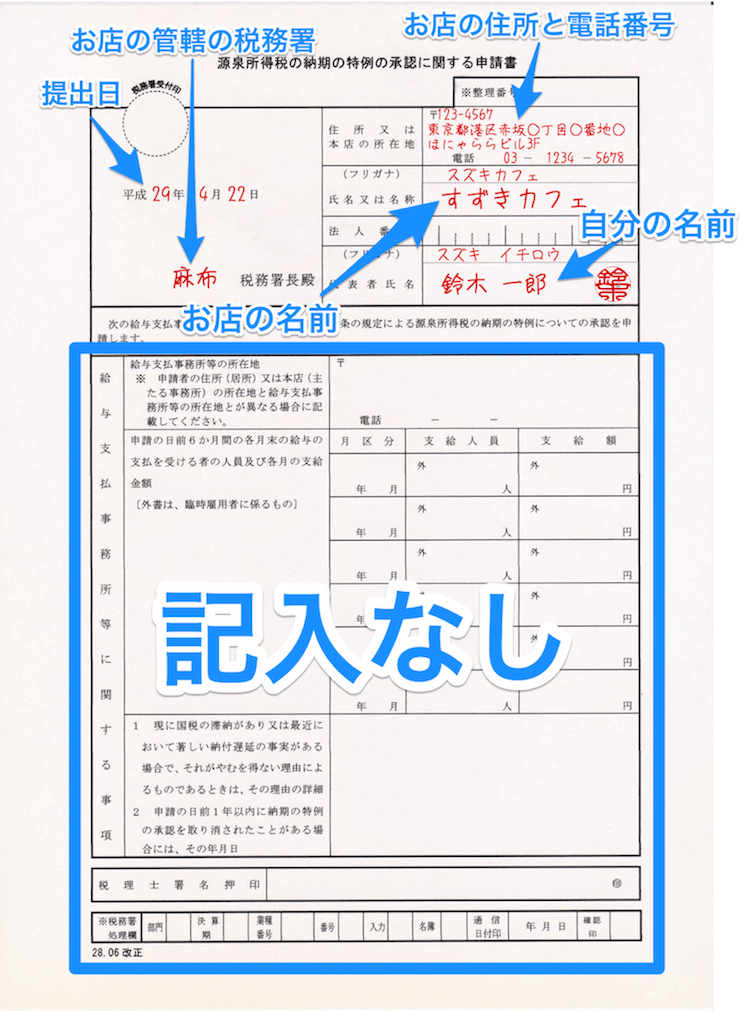

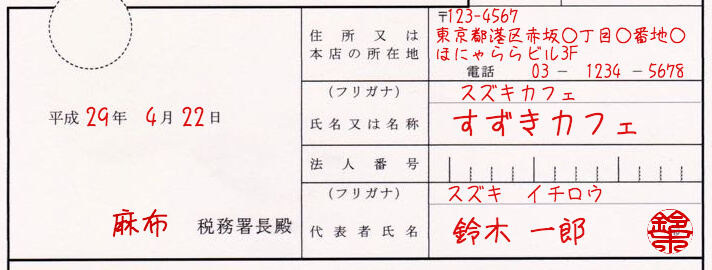

源泉所得税の納期の特例の承認に関する申請書の書き方と記入例

※国税庁のホームページからダウンロードできます

源泉徴収をする従業員を雇うのであれば、源泉所得税の納期の特例の承認に関する申請書を開業の時に他の届出と一緒に出しましょう。

国税庁のホームページからダウンロードした源泉所得税の納期の特例の承認に関する申請書に記入した例をみながら書き方を説明します。

提出する日付とお店の管轄の税務署名を入れます。

住所または本店の所在地 お店の住所と電話番号を記入します。

氏名または名称 お店の名前を記入します。

法人番号 個人事業主は記入する必要がありません(マイナンバーも記入しません)

代表者氏名 個人事業主自身の名前を記入します。